Articolo di Matteo Borghi – giornalista

Sir Winston Churchill era solito dire: “Molte persone vedono l\’impresa privata come una tigre feroce, da uccidere subito. Altre invece come una mucca da mungere. Pochissime la vedono com\’è in realtà: un robusto cavallo che, in silenzio, traina un pesante carro”. Chissà cosa penserebbe oggi l\’ex primo ministro britannico se vedesse quanto le imprese vengono (tar)tassate in tutta Europa.

Siamo davvero il paese con le tasse più alte sulle imprese al mondo?

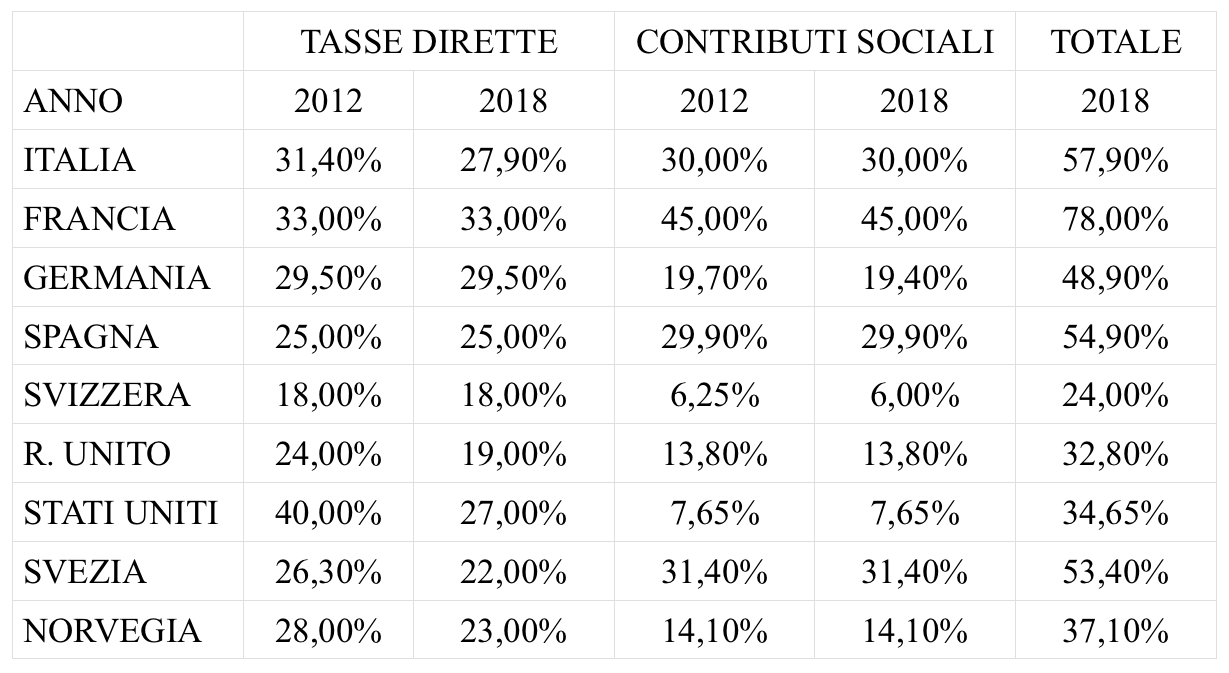

Chi ritenesse l\’Italia il paese con la pressione fiscale più elevata al mondo sulle attività economiche sbaglierebbe, ma non di molto: siamo soltanto (si fa per dire) fra i primi paesi al mondo e al secondo posto fra i paesi occidentali che vengono usati come benchmark e che – nelle rispettive Costituzioni – dichiarano di difendere la libera iniziativa economica. Un\’indagine del sito di approfondimento Truenumbers – su dati forniti da Kpmg – ha identificato in maniera piuttosto trasparente il carico fiscale medio sopportato dalle imprese nei diversi paesi del mondo, classificando le tasse in due diversi cluster: 1) quelle dirette, o comunque imposte a vario titolo al reddito aziendale; 2) quelle legate ai contributi pagati sui dipendenti. In entrambi i casi gli imprenditori del nostro paese sono “fortunati” solo rispetto alla Francia, dove le imposte dirette sono pari al 33% e i contributi sociali possono sfiorare il 45%.

Le imposte sulle imprese: un panorama complesso e frastagliato

Come si può vedere da un confronto fra i dati sul grafico, l\’Italia conquista un triste secondo posto fra i paesi dove la tassazione è più alta al mondo. La somma riportata nell\’ultima colonna a destra è ovviamente indicativa (tasse dirette e contributi sociali non hanno la stessa base imponibile), così le singole percentuali riportate sono sempre frutto di una media. Basti pensare che, nel caso francese, vi sono ampie differenze per quanto riguarda i contributi sociali (che arrivano a toccare percentuali elevatissime per gli stipendi dirigenziali ma che – per la maggior parte dei dipendenti – si assestano fra il 25 e il 30%, pari o perfino leggermente inferiori rispetto alla media italiana).

In altri paesi, invece, vale la divisione territoriale. Il 29,5% sulle aziende tedesche si ottiene da un 15% fisso di imposte federali sul reddito delle società (Körperschaftsteuer), cui si deve sommare una tassa locale (Gewerbesteuer) che può variare fra il 7 e il 21%. In alcuni casi si applica anche una sovrattassa di solidarietà (Solidaritätszuschlag) del 5,5%. Negli Stati Uniti esisteva, fino al 2017, una tassazione federale progressiva sulle società non dissimile da quella sulle persone fisiche, che poteva variare dal 15 al 38%. Ma con la successiva riforma dell\’amministrazione Trump è stata introdotta una flat tax del 21%, con una deduzione automatica del 20% del reddito nel caso delle Llc (le nostre srl). A questa imposizione bisogna aggiungere le tasse variabili dei singoli Stati: al netto di alcuni, come il Texas, che applicano aliquote fisse, in genere basse, sui ricavi lordi di esercizio, le aliquote sul reddito imponibile si attestano di media attorno al 6-7%, con due picchi: uno in basso, il North Carolina, al 3%, e uno in alto, la California, al 18,84%. Il 18% svizzero si ottiene invece da un\’imposta federale diretta sugli utili pari all\’8,5%, cui si deve sommare un\’imposta cantonale che va dal 5,9% al 16% e una piccolissima imposta cantonale sul capitale dallo 0,05% allo 0,3%.

C\’è chi fa bene e chi fa male

Se c\’è una lezione che si può trarre dai dati è che i paesi economicamente più progrediti al mondo stanno puntando su una riduzione dell\’onere fiscale per le imprese che ha quasi sempre, come diretto risultato, una forte crescita economica. Questo avviene perché mentre la riduzione delle imposte sulle persone fisiche (che è comunque generalmente buona e giusta) può spingere ad accumulare denaro per far fronte a possibili future crisi, difficilmente le aziende mettono soldi da parte: più facile che reinvestano per innovarsi e crescere, dando origine a un circolo virtuoso che si ripercuote lungo tutta la filiera. Per non parlare di quanto avviene quando si taglia il famoso “cuneo fiscale” sui dipendenti che, per le imprese, è a volte tanto insostenibile da limitare le assunzioni.

Qualunque cosa si pensi della politica e della figura di Donald Trump, è innegabile che l\’incredibile crescita economica che gli Stati Uniti stanno vivendo nell\’ultimo biennio – aumento degli stipendi medi del 2,9% in un anno e disoccupazione al 3,5%, dato mai registrato dalla gloriosa epoca reaganiana – sia frutto della politica di detassazione delle imprese attuata dalla sua amministrazione. Allo stesso modo è interessante notare come la Norvegia, paese noto in tutto il mondo per la pressione fiscale molto elevata, destinata a sostenere un welfare state a tratti ingombrante ma efficientissimo, abbia deciso di tassare di più i redditi personali (con aliquote comunque inferiori all\’Italia) e i consumi (l\’Iva arriva al 25%), ma poco l\’impresa. La stessa Francia, che ad oggi presenta ancora livelli di pressione fiscali inarrivabili fra i paesi occidentali, ha deciso un calo graduale della corporate tax al 25%. Dal 2018, per esempio, le aziende pagano il 28%, quindi all’incirca come in Italia, per i primi 500mila euro di profitto, e il 33% per il reddito successivo a questa soglia. In Spagna, in passato, vi era un\’aliquota al 35%, che è stata poi ampiamente corretta di dieci punti verso il basso. Perfino la Cina, che non è certamente un esempio di liberalismo economico, ha fatto un passo avanti per quanto riguarda il peso contributivo dei dipendenti, passato in meno di dieci anni dal 43 al 32,9%.

Anche l\’Italia ha fatto bene, ma partiva svantaggiata

Anche in Italia, se guardiamo al passato, sono stati fatti dei passi in avanti. Basti pensare che, nel suo massimo storico del 2000, l\’Irpeg (Imposta sul reddito delle persone giuridiche) era arrivata a toccare il 37%: una percentuale abnorme che è stata sensibilmente corretta verso il basso dall\’introduzione dell\’Ires (Imposta sul reddito delle società), più moderna anche nel nome, al 33% fra il 2004 e il 2007, al 27,5% fra il 2008 e il 2016 e al 24% dal 2017 a oggi. Inoltre l\’Irap non viene più pagata dalle aziende agricole, mentre l’Ires, con l’ultima legge di stabilità, è applicata al 15% in presenza di utili reinvestiti o assunzione di personale che risulti in aumento dell’organico complessivo. Si tratta ovviamente di buone iniziative la cui portata, tuttavia, viene ridotta dal fatto che – in origine – il nostro paese partiva da una posizione di chiaro svantaggio in termini di tassazione rispetto ai competitor europei e internazionali.

Alcuni segnali che non vanno nella giusta direzione

Se nel complesso l\’Italia non è da molto tempo uno dei paesi migliori per fare impresa, vi sono stati purtroppo, negli ultimi tempi, anche degli ulteriori segnali negativi. Una vera e propria stealth tax è rappresentata dal blocco per il 2019 della deducibilità fiscale di alcune poste (congelate ad esempio le deduzioni sulle svalutazioni e perdite sui crediti), e dalla stretta sulle compensazioni fiscali e previdenziali, autofattura Iva negli appalti di manodopera, responsabilità solidale degli appaltatori su ritenute e contributi per il lavoro fornito nei subappalti. Per compensare con crediti tributari i debiti con il fisco o l\’Inps servirà una certificazione preventiva (aggravio di costi in termini burocratici), ma in alcuni casi la possibilità sarà del tutto esclusa. Anche la stretta sul contante (incentivo all\’uso di carte e soglia di mille euro per i pagamenti in banconote dal 2022), pensata con la nobile intenzione di disincentivare l\’evasione fiscale, rischia però di diventare un nuovo salasso per piccoli imprenditori e commercianti. “È la parte della manovra che ci convince di meno”, ha commentato il presidente di Confartigianato Veneto, Agostino Bonomo, lamentando – sul Corriere della Sera – non solo l\’onere di tenere i codici fiscali dei clienti (per la “lotteria degli scontrini”), ma anche i costi aggiuntivi legati all\’uso di bancomat e carte di credito (“pago più di 1.200 euro l\’anno alle banche”). Lo stesso si dica per provvedimenti di carattere ambientale come la “plastic tax” da 1,8 miliardi di euro, provvedimenti che – secondo molti imprenditori – colpiscono il bersaglio sbagliato: non i comportamenti inquinanti, ma la produzione, per la quale in molti casi non vi è ancora un\’alternativa apprezzabile.

Tassare l\’impresa, il male peggiore

Se abbiamo già visto come ridurre le imposte sulle imprese comporti, per definizione, un aumento della produttività e una migliore situazione del sistema paese, possiamo ben capire come – al contrario – l\’aumento non solo delle imposte in sé ma anche di tutte le regolamentazioni (per parlare della burocrazia ci vorrebbe almeno un articolo a parte) costituisca un grosso freno per il sistema imprenditoriale e – in definitiva – per lo stesso sistema paese. Invece che continuare ad aggiungere chili sul pesante carro di Churchill, è forse giunto il momento di liberare le forze produttive da alcuni dei tanti gioghi che, già oggi, devono sopportare.